疯狂快手没落韭菜 对快手该如何估值?

快手上市首日市值破万亿

2月5日,快手在香港联交所主板挂牌上市,发行价115港元/股,而开盘时的报价就达到了338港元/股,当日盘中更是上冲到了345港元/股,较发行价上涨了200%,延续了打新阶段的火爆行情。

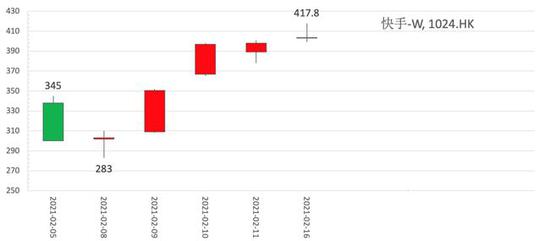

图1:快手上市以来K线图,截止2月16日 资料来源:wind,36kr整理

由于,打新参与者众多,未中签的踏空者因为其需求性,而开启了恐慌性抢购,加大了市场波动。自快手上市交易以来,成交价格始终维持高位,最低也只到过283港元/股。2月16日,春节后第一个交易日,报收403港元/股,对映的是1.68万亿港元的市值,创下新高。

作为短视频第一股,万亿市值的快手业绩却不太乐观。不但报告期内至今没有盈利,截止2020Q3,甚至还巨亏142.98亿美元。

资本市场的狂热与略显惨淡的公司基本面背道而驰,但是从资本市场对互联网巨头的传统逻辑来看,即期的业绩似乎从来都不是关注的重点。

通常,在乐观情绪下,互联网行业的前景、公司的发展前景与护城河、以及由此带来的长期业绩增长预期等等,才是资本市场最核心的看点,且快手的业绩中也暗藏玄机。

但是,这对于参与这场交易的二级市场投资者们,又意味着什么呢?

流量增长是快手的核心逻辑之一

短视频行业作为互联网的一个分支,流量红利对这个赛道中的各位选手都至关重要,前几年最大的想象空间,就是互联网行业本身的流量增长。

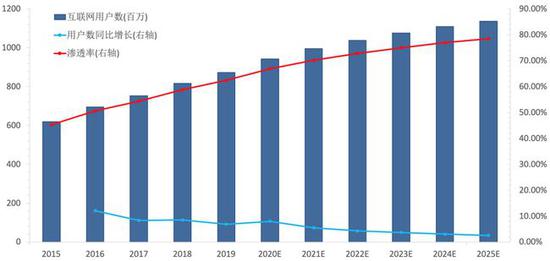

根据艾瑞咨询数据,2019年,我国的移动互联网用户数高达8.73亿,是全球最大的互联网用户群体,约占全球互联网用户数的23%。到2025年,我国的互联网用户数或将超过11亿,渗透率也将高达78.5%。

图2:中国移动互联网用户数与渗透率 资料来源:艾瑞咨询&快手招股书,36kr整理

随着渗透率接近天花板,用户增长亦必然走低。2019年,互联网用户数增速还有6.85%,考虑到2020年疫情逻辑的催化,增速会有一个小幅的跳升。但是,到2025年,随着预期中的流量增长见顶,届时的用户数增速降到了只有约2.5%的水平。

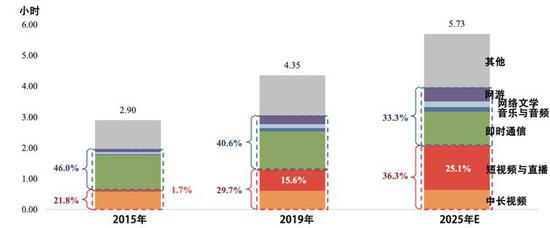

再看快手所在的短视频与直播行业,在整个互联网行业中所处的地位与前景。以日均在线时长占比为指标,2019年,我国互联网用户日均在线时长4.35个小时,短视频与直播约占15.6%。到2025年,日均在线时长将延长到5.73个小时,短视频与直播的占比则会提升到25.1%。

图3:中国互联网用户按核心应用功能分类的日均使用时长 资料来源:艾瑞咨询&快手招股书,36kr整理

根据这个预测,未来5年短视频与直播的流量增长,除了依托互联网本身的自然增长外,内部的结构调整,也会为短视频与直播行业带来可观的增量空间。

快手作为短视频与直播的龙头之一,也必然因此而直接受益。然而,未来5年内流量见顶将会成为所有互联网巨头都必须直面的问题。

流量增长趋于见顶,商业化是快手最大的想象空间

必须注意的是,从流量到收入的转化,需要具体的手段来变现。以短视频起家的快手,短视频本身却并非盈利的核心。这一点,从公司的业务发展历程便可知晓。

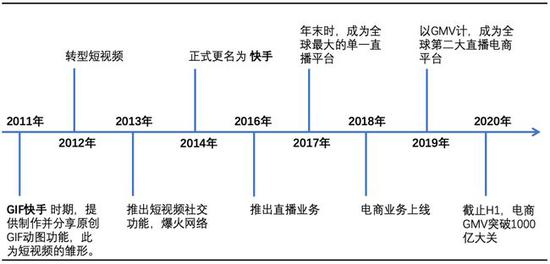

图4:快手业务开展时间线 资料来源:快手官网&公开资料,36kr整理

根据公司业务开展的时间线,最初在2011年,斗图文化盛行,快手还叫GIF快手时,主要提供制作原创GIF动图并分享的功能,这构成了短视频的雏形,可以说是流量积累之始。

2012年,转型短视频,再到2013年正式推出短视频社交功能,快手因此爆火网络,流量积累明显加速。

2016年,推出直播,到2017年末,快手成为全球最大的单一直播平台。直播可以看做是快手流量变现的起始,而且火爆的直播业务也与流量积累形成正反馈螺旋,彼此相互强化。

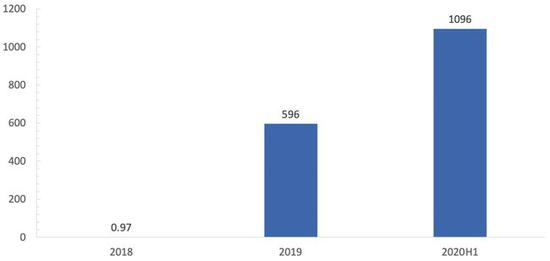

2018年,电商业务上线,到2019年,以GMV计,快手已经成为世界第二大直播电商平台,高达596亿元,2020H1的GMV则突破了1000亿大关。

图5:快手电商GMV,2年增长1000倍 资料来源:《2020快手电商生态报告》,36kr整理

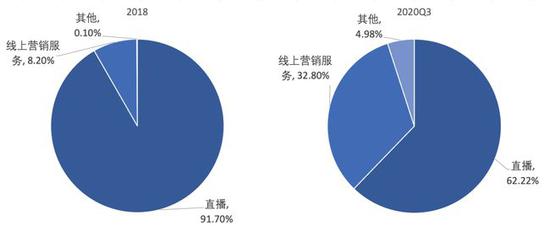

而以广告投放为核心内容的线上营销,作为最传统的变现方式,随着快手影响力的扩大,亦快速成为公司收入的重要组分。截止2020Q3,广告带来的线上销售收入占总收入的32.8%。

正是基于这样的业务结构,快手近年来的财报中,营业收入主要由三大块构成,即直播、线上营销和其他。这个其他,则包含了电商、网游和其他增殖服务等贡献的收入。

图6:快手收入结构的变迁,2018与2020Q3 资料来源:wind,36kr整理

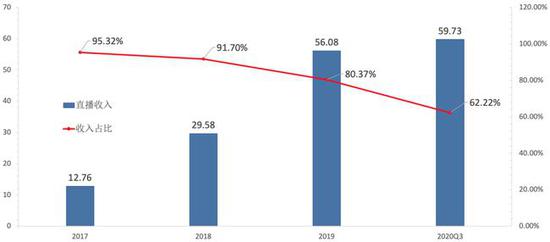

直播的变现手段,主要是通过打赏主播时出售的虚拟物品来获得收入,仅2020上半年,快手10亿场直播,带来了24.5亿美元的收入。但是,从报告期内的营收数据来看,流量变现带来的收入增长非常明显,但直播收入的占比在明显的逐渐走低。

图7:快手直播收入占比逐年走低 资料来源:wind,36kr整理

出现这样的结构变化,主要由三方面的影响所致。其一,当渗透率趋于见顶,流量红利不在那么明显,直播收入达到一定量级后,本身的增速开始放缓。

其二,随着直播电商的GMV高速增长,和直播电商导流规则变动,直播电商在平台直播业务里的占比越来越高,到2020H1时,电商直播DAU占比已经超过了一半,这一变化直接导致了直播月付费用户数的增速走低,影响到了直播收入的增长。

其三,当直播收入增速因上述因素开始放缓,以广告为核心的线上营销收入急速提升,直接改变了快手的收入结构。2017年的线上营销收入只有3.9亿元,到2020Q3则激增到了133.4亿元。

未来,流量增长见顶必然导致直播收入的增长放缓。但是,快手的未来依旧被市场看好,这个判断则基于,快手商业化之路,将会由线上营销与直播电商而延续。其中,随着影响力的与日俱增,广告投放为核心的线上营销还有很大的想象空间。

“老铁经济”是快手最大的护城河

既然看好快手的未来,从竞品的角度来看,快手经常会被拿来与抖音做对比,业务形式上,二者都是直播+短视频的组合。但是,在作品调性上差别明显,这就区分了用户群体。

与抖音养活了大量秀场演员不同,快手的主播更加草根,内容上更多的是普通的人来分享普通的事儿,所以社交属性也更强,“老铁文化”成为了快手的典型符号。换句话说,快手在经营策略上,对私域流量相对更加重视。

重视私域流量有两个好处,其一,由于社交属性突出,粉丝与主播互动更多,粉丝粘性更高;其二,重视私域流量的意义在于更重视个体价值,而更擅长公域流量的抖音,个体的价值则淹没在了系统算法里。

所以,重视私域流量的快手,个体价值更加突出、粉丝粘性更高,正是基于这样的内涵,对于下一步流量的变现构建了天然的护城河。

典型如让“老铁”们来带货变现,更强的粉丝粘性即意味着更深的信任关系,为下一步的商品交易打下了良好的基础。带货之后的正向互动,又会反过来加强主播的个人价值,由此形成一个正反馈螺旋。

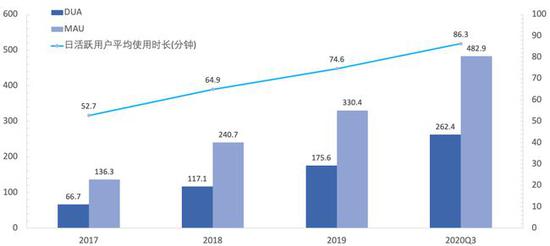

数据说话,2020Q3公司的营业成本中,给主播的收入分成及税项合计143.03亿人民币,超过了营业成本的一半还多。

快手对“老铁”们的慷慨,会吸引更多的“老铁”入驻,用户增长的成色也更加的扎实,亦为进一步的变现打造了可观的空间。

图8:快手DAU、MAU和用户使用时间稳步增长 资料来源:快手招股书,36kr整理

而关于快手2020Q3巨亏142.98亿美元,这就是文首提到暗藏玄机的部分。拆解快手的净利润会发现,当期的毛利22.5亿美元,营销推广持续投入,导致营销费用支出29.1亿美元,再叠加研发费用、管理费用等期间费用支出,营业利润为-13.13亿美元,这其实说明公司目前的模式与业绩兑现的距离其实并不遥远。

而最扎眼的部分,是-130.91亿美元的可转换可赎回优先股的公允价值变动,这是会计处理导致这部分公允价值的变动计入了损益表,而非实际的亏损。这一科目的大幅变动,主要与公司之前的融资活动有关。

所以,对快手未来业绩关注的重心,还是要看在渠道持续推广后,现有模式是否能兑现业绩,可转换可赎回优先股的公允价值变动不必太过担心。

对快手该如何估值?

对于尚未盈利的互联网企业,市场通常会用PS倍数法来给予估值,可以规避PE为负的情况。

而对于快手,目前业绩预期尚未兑现,交易软件直接给出的PS数据参考价值有限。所以,可以适当做出一些假设,为快手给出一个相对公允的估值。

根据公司业务发展的节奏,收入结构方面,预计广告收入的占比还会持续加大,毛利率因此继续提升,调整后的净利率水平由此会被改善。

核心财务数据方面,截止2020Q3,快手整体的收入增速为49.18%,其中两大支柱业务,直播与线上营销的收入增速分别为10.41%和212.67%。

在流量增长见顶预期下,谨慎假设2021年直播收入增速降至7%,线上营销的收入增速降至100%。其他项收入(包括了电商、网游等)在基数增高后,乐观估计其增速为100%。

那么,预测2021年快手的营业收入合计规模将达到866.16亿元,对映的增速约等于45.99%,对比2020Q3的水平,相对合理。

目前,快手市值约1.4万亿人民币(1.68万亿港币),若谨慎的以1.1万亿市值来预测2021年的PS,结果为12.7倍,在可比公司中排名中游偏下,相对而言明显是贵了。

我们给出的估值预测之所以比一些研究机构的贵,关键在于快手上市后,股价火箭式上涨导致的估值扩张过于凶猛,这对于二级交易而言是明显的利空。

长期看,即便我们的预测偏谨慎,2021年快手的收入增速依然高达45%,而且届时高毛利的广告收入会占比更高,净利率的改善值得期待。

所以,从业务模式上看,公司长期的业绩增长被看好。但是,好公司与好股票之间隔着一层估值,即便以较高的业绩增长预期来消化当下这个估值,依然需要很久。

其实,这个情况与近期上市的泡泡玛特极其类似。后者的发行价只有38.5港元/股,上市后最高上冲到了96.45港元/股,相比发行价涨幅高达150.5%。

股价暴涨带来的估值扩张非常明显,PS也在表1的可比公司列表里排名倒数第一,投资价值几何,读者们可以细品。

考虑到海外流动性外溢,港股作为一个资本全流通的市场,其估值势必会受到流动性推动而扩张。当下资本市场受益于流动性宽松,叠加对新青年、新经济公司的稀缺性溢价,则将这场疯狂的资本盛宴推向了另一个高潮,那就是一级市场最终把便宜全部都占了,二级市场作为一级市场变现场所,只能起到一个接盘的作用,新的参与者并没有多少可以套利的空间。

例如,在泡泡玛特上市的时候,不少投资者凭借对“上瘾”类公司的憧憬,进场高位接盘,但最终变成了一场宽幅震荡的煎熬。诚然,市场的高估终究有其合理性,但最终还是需要业绩去兑现预期,否则势必会有一场均值回归的惨痛回调。

在缔造了万亿市值的神话同时,快手目前并不美好的安全边际,必然会让二级市场的韭菜们如鲠在喉。尽管,从公司基本面来看,未来依旧可期,但落实到交易层面,可能还需要更多的关注其业绩何时能够消化掉目前的高估值,同时小心海外流动性外溢红利期的结束。【责任编辑/李小可】

表1:快手与可比公司估值PS,截止2月9日收盘

来源:36氪

IT时代网(关注微信公众号ITtime2000,定时推送,互动有福利惊喜)所有原创文章版权所有,未经授权,转载必究。

创客100创投基金成立于2015年,直通硅谷,专注于TMT领域早期项目投资。LP均来自政府、互联网IT、传媒知名企业和个人。创客100创投基金对IT、通信、互联网、IP等有着自己独特眼光和丰富的资源。决策快、投资快是创客100基金最显著的特点。

热门文章

精彩评论

小何华为现在牛的不只是设备商了,,华为的手机现在也是全球销量不错,国内也算是老大了,之前用小米,,现在都改华为了。。产品确实不错。

小何华为现在牛的不只是设备商了,,华为的手机现在也是全球销量不错,国内也算是老大了,之前用小米,,现在都改华为了。。产品确实不错。 小何三星手机在中国还有市场吗?看看现在满大街的vivo和oppo ,,华为,,小米线下店,,就是知道三星的市场基本没有了。。

小何三星手机在中国还有市场吗?看看现在满大街的vivo和oppo ,,华为,,小米线下店,,就是知道三星的市场基本没有了。。 小何滴滴打车现在也没有之前那么火了,,补贴也少了。。

小何滴滴打车现在也没有之前那么火了,,补贴也少了。。 小何今日头条要把腾讯的地方各频道给霸占了。。

小何今日头条要把腾讯的地方各频道给霸占了。。